2017年三季度,央行操作總體謹(jǐn)慎,7月凈投放,8、9月均凈回籠。三季度R001均值為2.88%,R007均值為3.45%,較二季度分別上行11 BP和10BP。整體來看,三季度資金面整體維持緊平衡。四季度銀行間市場仍將面臨MPA考核、LCR考核標(biāo)準(zhǔn)提升及傳統(tǒng)年末資金壓力等沖擊,且流動性新規(guī)的逐步落地也將對流動性的供給與需求結(jié)構(gòu)產(chǎn)生影響。四季度富榮貨幣市場流動性如何,我們現(xiàn)簡析如下。

一、 歷年四季度流動性回顧

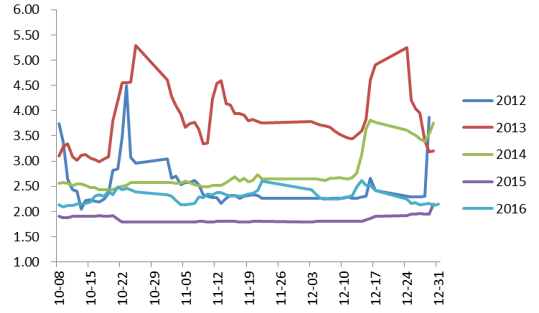

圖1:2012-2016年四季度R001水平(%)

資料來源:Wind,富榮基金

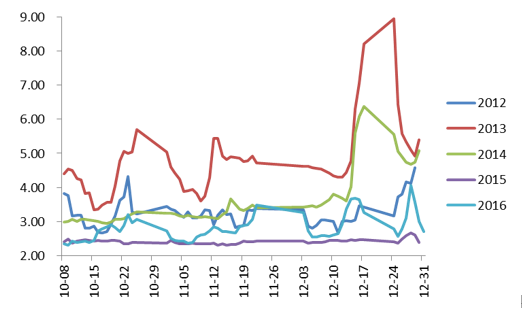

圖2:2012-2016年四季度R007水平(%)

資料來源:Wind,富榮基金

回顧過往五年,資金利率在四季度部分時(shí)點(diǎn)易出現(xiàn)上行。通過對歷年同期的影響事件進(jìn)行分析,我們發(fā)現(xiàn)10月上行主要因?yàn)樨?cái)政上繳,11月月末考核易引致下旬資金面緊張,而12月應(yīng)當(dāng)重點(diǎn)關(guān)注跨年考核因素、準(zhǔn)備金繳款壓力及外匯占款流出過快的問題。

二、 今年四季度流動性影響因素及展望

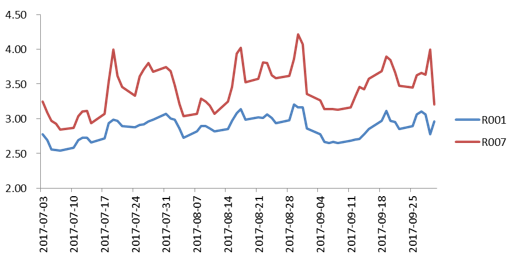

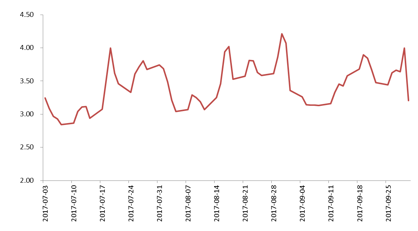

今年三季度,央行操作謹(jǐn)慎,對資金面實(shí)施“削峰填谷”式的緊平衡調(diào)節(jié),全市場資金成本較二季度上升,局部出現(xiàn)高點(diǎn)。如下圖所示:

圖3:三季度R001、R007變動(%)

資料來源:Wind,富榮基金

展望四季度,影響流動性的因素有哪些?是否存在可能超預(yù)期的因素?央行的態(tài)度有沒有發(fā)生改變?我們總結(jié)主要有如下六點(diǎn):

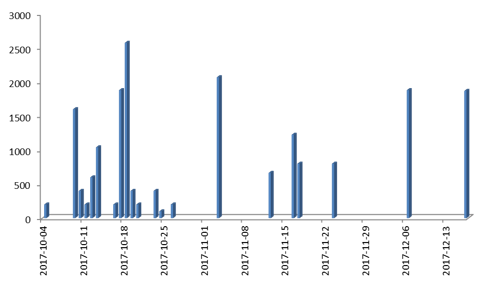

1、公開市場到期量較大。截止10月13日,四季度OMO+MLF到期量達(dá)1.9萬億,到期量較大,滾動續(xù)作壓力下,考慮到央行近期操作謹(jǐn)慎、對資金面緊平衡容忍度較高,因此是否能夠及時(shí)對沖到位仍然存在不確定性。

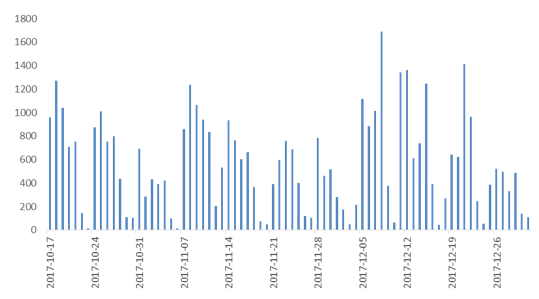

圖4:四季度公開市場到期量(億元)

資料來源:Wind,富榮基金

2、同業(yè)存單到期量較大。四季度同業(yè)存單到期壓力逐漸增大,年底資金壓力上升。存單11月預(yù)計(jì)到期在1.6萬億,12月預(yù)計(jì)在1.8萬億左右。其中城農(nóng)商行存單10月預(yù)計(jì)到期8000億左右,11月預(yù)計(jì)到期在9600億,12月預(yù)計(jì)在9700億左右。存單到期續(xù)發(fā)需求較大,疊加銀行流動性覆蓋率(LCR)在12月末要從80%提升到90%的要求,銀行存單續(xù)發(fā)及儲備合格流動性資產(chǎn)可能引致資金面波動。其次,流動性新規(guī)實(shí)施后AA+及以下評級的存單需求渠道變窄,續(xù)發(fā)的不確定性在上升。

圖5:四季度同業(yè)存單到期量分布(億元)

資料來源:Wind,富榮基金

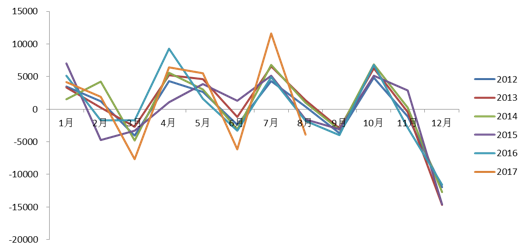

3、財(cái)政資金投放可能不及預(yù)期。考慮到今年上半年財(cái)政資金超預(yù)期投放的影響,預(yù)計(jì)四季度財(cái)政資金投放整體可能不及預(yù)期。

圖6:財(cái)政上繳與投放情況(億元)

資料來源:Wind,富榮基金

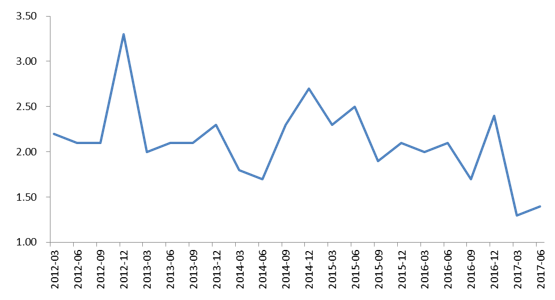

4、超儲率難以明顯回升。今年以來銀行體系超儲率處于偏低水平。一季度末和二季度末的超儲率只有1.3-1.4%,7月末和8月末的超儲率都維持在1.1%的超低水平。雖然每年財(cái)政存款的投放高峰一般都集中在四季度,但是考慮到財(cái)政資金投放不及預(yù)期以及央行公開市場操作維持資金面緊平衡的影響,四季度超儲率難以明顯回升。

圖7:超儲率走勢(%)

資料來源:Wind,富榮基金

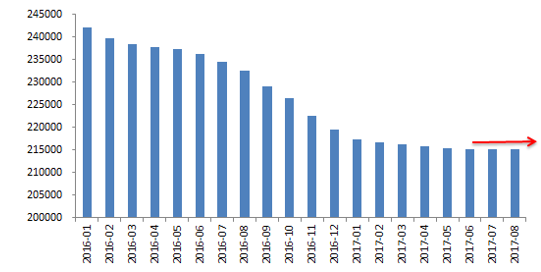

5、外匯占款難以大幅提升。2016年至今,外匯占款流出額已經(jīng)超過了2.6萬億元,當(dāng)下已經(jīng)基本停止連續(xù)流出狀態(tài),考慮到目前結(jié)、售匯情況,四季度外匯占款有望轉(zhuǎn)正。雖然在購匯準(zhǔn)備金調(diào)整、央行調(diào)控等因素的影響下,外匯占款轉(zhuǎn)正數(shù)值預(yù)計(jì)不會很高,但是這在情緒上利好資金面。

圖8:近期外匯占款(億元)

資料來源:Wind,富榮基金

6、流動性新規(guī)對資金面的結(jié)構(gòu)性沖擊。公募基金流動性新規(guī)已于10月1日正式實(shí)施,對公募產(chǎn)品的買入返售類資產(chǎn)的質(zhì)押品新增了資質(zhì)與合規(guī)上的要求,從而增加了私募類產(chǎn)品的融資難度。近期基金產(chǎn)品已經(jīng)開始收緊對非銀機(jī)構(gòu)的資金融出,非銀機(jī)構(gòu)產(chǎn)品戶融資難度增大,政策帶來的結(jié)構(gòu)性影響可能會對資金面帶來不利沖擊。

綜上所述,預(yù)計(jì)四季度資金面仍將維持緊平衡,資金利率中樞很可能有所上行。近日央行超額續(xù)作MLF(中期借貸便利),顯示了其在十九大召開前維穩(wěn)金融市場的意圖,預(yù)計(jì)在該思路下的四季度初資金面整體穩(wěn)定的局面還會延續(xù)一段時(shí)間。但是考慮到當(dāng)前超儲率較低、財(cái)政資金投放可能不及預(yù)期、外匯占款難以大幅回升以及央行今年以來對資金面維持緊平衡的操作思路,預(yù)計(jì)四季度資金面仍將繼續(xù)維持緊平衡狀態(tài);疊加年末MPA考核、LCR考核標(biāo)準(zhǔn)提升以及大量存單到期壓力等因素,資金利率中樞大概率略有上行。

今年三季度R007均值為3.45%,波動區(qū)間在2.7-4.2%。考慮到往年四季度R007的變動水平以及上述資金面的影響因素,我們預(yù)計(jì)今年四季度R007利率中樞將圍繞3.60%寬幅波動。

圖9:三季度R007利率水平(%)

資料來源:Wind,富榮基金

|

關(guān)閉本頁 打印本頁 |